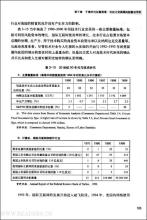

前面讲过,分析一家上市公司并非只看几个财务指标就可以搞定。其实,财务指标只是我们分析企业时的入门手段。正如,习武者往往从一招一式开始学起,当他们成为高手后却能够不拘泥于招式,最终以无招胜有招。本书的读者应该还不是高手,还需要经过一段时间才能会用、用好财务指标作分析。那么,在接触到一家企业时,我们首先应该看它的什么指标呢?我认为答案应该是──净资产收益率。巴菲特曾经这样说:"对管理经济表现的主要评价标准是对使用的权益资本实现高收益率(没有过高的财务杠杆、会计花招等),而不是实现每股收益的持续增长。"(摘自1979年巴菲特致股东的信。)巴菲特还曾列出他收购企业的标准:(1) 大公司(至少有5 000万美元的税后利润);(2) 证明有持续的盈利能力(预测未来我们不感兴趣,"扭转"局面我们也不感兴趣);(3) 在少量举债或不举债时,公司的净资产收益状况良好;(4) 管理得当(我们不可能提供管理);(5) 业务简单(如果技术太复杂,我们会弄不明白);(6) 明确的售价(我们不想浪费我们或是卖方的时间,在价格不明朗的时候商讨,甚至是初步商讨交易)。(摘自1991年巴菲特致股东的信。)不只是巴菲特,世界顶级评级机构晨星公司股票研究部的负责人帕特·多尔西也很注重资本回报率,他在《巴菲特的护城河》一书中给出了一个如何识别"护城河"的分析框架。步骤1:从历史上看,公司是否拥有可观的资本回报率?步骤2:公司是否拥有如下所示的一种或多种竞争优势──高转换成本、网络经济、低生产成本和无形资产?步骤3:公司的竞争优势有多强大?这种竞争优势能否长久维持,抑或只是昙花一现?(帕特·多尔西.巴菲特的护城河[M].刘寅龙,译.广州:广东经济出版社,2009.)从后面的例子来看,多尔西上面所说的资本回报率就是净资产收益率。(中文版译为"股东权益回报率"。)那么,为什么净资产收益率如此重要呢?我认为首先是因为它最直接地体现出了股东们对所投资企业的要求──用好股东们对企业投入的资本,尽量使它们产生最大的效益。至于被投资企业如何满足股东们的这一要求,是优质优价,还是薄利多销?重要性相对来说就要差一些了。按一般的教科书体系,财务指标分析可以分为四类:盈利能力分析、偿债能力分析、成长能力分析和营运能力分析。按这样的分类方法,净资产收益率应该属于其中的盈利能力分析指标,不过,与其他指标不同的是,净资产收益率是一个综合指标。很多读者知道杜邦分析法,它告诉我们,净资产收益率可以作如下分解净利润率是衡量企业盈利能力的指标,总资产周转率是衡量运营能力的指标,权益乘数则反映了企业的财务结构,而财务结构往往被用来衡量企业的偿债能力。由杜邦分析法的上述分解,我们就可以知道为什么有些企业给了股东很高的回报,而有些企业只是浪费股东投入的资金。从巴菲特写过的一篇文章──"通货膨胀如何欺骗投资者",我们可以知道他是使用杜邦分析法的高手。为了提高净资产收益率,企业至少需要做到下面的其中一项:(1) 提高周转率,也就是销售额与总资产的比;(2) 更廉价的财务杠杆;(3) 更高的财务杠杆;(4) 更低的所得税;

(5) 更高的销售利润率。既然提高净资产收益率的途径如此之多,我们就没有必要将其中一项(如销售利润率)看得过重。更进一步说,对不同的行业,财务指标的重要性也会有所差异。如前面提到的内布拉斯加家具城所在的零售行业,周转率就可能比利润率更重要。企业采取不同的竞争战略也可能使得其所看重的财务指标存在差异。但无论企业处于什么行业,采取何种战略,只要最终能够给股东带来丰厚的回报就是好企业。

爱华网

爱华网