在往年的企业所得税汇算工作中

对于以前年度开具的发票能否在本年入账并税前扣除的问题

没有一个规范的文章明确

在实践中

各地的执行口径也不一致

有些地区规定对于上年度开具的发票

最迟可以在本年度企业所得税汇算期结束前入账并税前扣除

有些地区规定应在本年度三月份之前入账并税前扣除

有些地区规定应在本年度一月份之前入账并税前扣除!

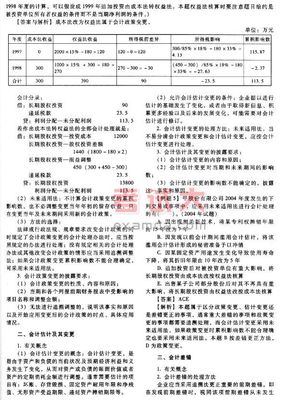

2011年国家税务总局下发了国家税务总局公告2011年第34号

即:《国家税务总局关于企业所得税若干问题的公告》

公告明确:关于企业提供有效凭证时间问题

企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。

本公告自2011年7月1日起施行。

此公告下发以后

对于在费用发生当年已经入账的情况有了明确,即在汇算清缴时,补充资料即可

但是

如果企业由于某些原因(比如水,电,差旅费等)当年年底前无法准确计提

也未入账的情况

就不能在次年实际取得发票时税前扣除了吗??

有人认为,根据《中华人民共和国企业所得税法实施条例》第九条规定,企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。本条例和国务院财政、税务主管部门另有规定的除外;以及《中华人民共和国企业所得税法》第五十三条第一款的规定,企业所得税按纳税年度计算。纳税年度自公历1月1日起至12月31日止;还有依据《财政部、国家税务总局关于企业所得税向个具体问题的通知》(财税字[1996]79号,已经失效)第一条规定“企业纳税年度内应计未计扣除项目,包括各类应计未计费用、应提未提折旧等,不得移转以后年度补扣。”---所以,当年未入账,次年取得发票(发票开具日期为当年)的情况不得税前扣除。

我认为,上述情况完全不允许税前扣除也是不合乎情理的

还记得“《关于调整增值税扣税凭证抵扣期限有关问题的通知》(国税函[2009]617号),决定自2010年1月1日起,调整增值税专用发票等扣税凭证抵扣期限,由90天延长至180天。”!!!

增值税专用发票况且可以延期认证抵扣。为什么普通发票不可以延期税前扣除??

爱华网

爱华网