贸易融资是指银行对进口商或出口商提供的与进出口贸易结算相关的短期融资或信用便利。是企业在贸易过程中运用各种贸易手段和金融工具增加现金流量的融资方式,是企业在贸易过程中充分发挥杠杆作用,以小博大做大贸易的方式。在国际贸易中,规范的金融工具为企业融资发挥了重要作用。贸易融资,是与国际结算连在一起。

一、国际结算

首先要从国际结算和贸易融资是如何产生开始,引起问题:谁帮助进出口商完成这个债权债务关系?以及用什么方式来完成?答案当然是银行,用汇款、托收和信用证方式,于是引出了国际结算。

国际结算通过银行用货币收付清偿国际间债权债务的行为。国际结算对比国内业务的特点有:货币的活动范围不同、使用的货币不同、所遵循的法律不同。国际结算的发展也从现金结算发展到票据结算、从凭实物结算发展到凭单据结算、从买卖双方直接结算发展到通过银行结算。

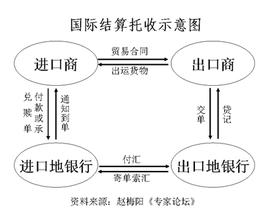

国际结算方式细分汇款、托收和信用证。

其中汇款分为预付货款和货到付款。

其中托收分为付款交单(D/P)、承兑交单(D/A)以及其他方式。

其中信用证分为即期L/C、远期L/C和假远期L/C。

二、进出口商融资需求

将三大支付方式的过程分解,加进银行融资,便产生了国际贸易融资。这是一个复杂的过程,孕含着技术、利益和风险的过程。对于这个过程,参与国际贸易、国际金融的人必须了解和掌握。国际贸易融资是银行围绕着国际贸易结算的各个环节为进出口商提供的资金融通与便利。

1、进口商的融资需求体现:

A、在与出口商签完进出口贸易合同后,银行能为我免押开证吗?

B、交易双方情愿在货物售出后再付款,这期间,银行能提供融资便利吗?

C、货物先于单据到达后,怎样在无单据的情况下,可到海关提货?

2、出口商的融资需求体现:

A、在收到国外进口商开来的信用证,组织货流资金不够时,银行能帮助吗?

B、如何在货物运出后,立即获付,以提高自己的资金流动性?

C、远期信用证,我的银行愿意贴现吗?

D、在托收项下的承兑交单或赊帐情况下,如何能够有保证地收回货款并获得资金融通。

进出口客户的深层次需求还包括防范进口商及进口国家风险、汇率等其他风险、扩大海外市场和客户,有些甚至需要国际贸易结算的专业意见和建议。

三、银行能够提供的贸易融资品种

银行能提供的贸易融资品种,按进出口贸易分:进口贸易融资与出口贸易融资;按贸易结算方式分:信用证贸易融资与非信用证贸易融资。其中出口融资按融资时点分:装运前融资和装运后融资。

为进口商提供的贸易融资品种包括:授信开证、进口押汇及提货担保;为出口地银行可以开展的融资活动包括:打包放款、出口押汇、票据贴现、出口发票融资、出口信保押汇、出口保理融资及福费廷等。

1、进口押汇

进口押汇是指银行收到信用证、进口代收项下单据或汇款项下客户提供的相关单据后,向进口商提供的用于支付该信用证、代收或汇款项下金额的短期资金融通。进口押汇的条件包括:企业具有进口经营权、进口商资信、良好的商业记录、进口货物符合国家法规和政策以及在银行有授信额度或国际贸易融资额度。进口押汇服务功能包括:推迟偿付信用证项下款项、获得较好的贸易合同价格以及在一定程度规避汇率风险。

2、提货担保

提货担保指信用证项下进口货物已到港,而正本货运单据未收到,开证银行应进口商申请开立提货担保书,交船运公司凭以先行提货的一种特殊进口信用证项下贸易融资。提货担保的条件包括:银行开证的申请人、进口商资信及商业记录很好、在银行有授信额度或国际贸易融资额度,一般应属于近洋海运方式。提货担保服务功能包括使您及时提货,避免压仓,减少仓储和滞港费用以及避免货物品质和行情变化带来的可能损失。为出口商提供的主要贸易融资品种有:打包放款(装运前)、出口押汇(装运后)、出口贴现、福费廷、出口保理、出口信保押汇。

3、打包贷款

出口打包贷款是指银行根据出口企业与国外进口商签订的出口销售合同和国外银行开立的以该出口企业为受益人的有效信用证正本,以出口收汇为还款来源保障,为出口企业的备料、生产、定货和装运等生产经营活动所做的短期融资。打包贷款的条件包括:企业具有出口经营权、出口商资信及贸易结算记录良好、出口商履约能力强、出口商为信用证的受益人、在银行有授信额度或国际贸易融资额度和不可撤销信用证,且无软条款。打包贷款服务功能包括:收到信用证或合同、订单时即获得资金融通、组织货源、生产资金有保障。

4、出口押汇

出口押汇是指出口商将全套单据提交银行,由银行买入单据并按照票面金额扣除从押汇日到预计收汇日的利息及有关费用,将净额预先付给出口商的一种融资方式。根据结算方式不同,出口押汇可分为信用证项下押汇和出口跟单托收项下押汇。

出口押汇的条件是:

l 企业具有出口经营权;

l 出口商资信及贸易结算记录良好;

l 出口货物符合国家法规和政策;

l 已装船出运,并向银行提交信用证规定的单据。

出口押汇服务功能:

l 发货交单后即可获得银行融资;

l 加速资金周转;

l 获得低利率外汇融资;

l 提前结汇,防范汇率风险。

5、出口贴现

出口贴现指远期信用证项下汇票经开证或承兑银行承兑或跟单托收项下汇票由银行加具保付后,在到期日前由银行从票面金额中扣减贴现利息及有关手续费后,将余款支付给持票人的一种融资方式。

出口贴现的条件:

l 开证/承兑/保付行国家在总行有国家风险额度;

l 开证/承兑/保付行在总行有单证授信额度;

l 远期汇票经开证/承兑/保付行承兑或保付;

l 承兑或保付电文真实有效。

出口贴现服务功能:

国外银行承兑后即可获得银行融资;

加速资金周转;|!---page split---|

获得低利率外汇融资;

提前结汇,防范汇率风险。

6、福费廷

银行作为包买银行或代理境外包买银行无追索权的买入境内外代理行开立并承兑或承诺付款的信用证项下远期汇票、应收账款或者代理行加具保付的跟单托收项下远期汇票的融资行为。

自营福费廷的条件:

l 开证/承兑/付款/保付行国家在总行有国家风险额度;

l 开证/承兑/付款/保付行在总行有单证授信额度;

l 远期汇票或单据经开证/承兑/付款/保付行承兑、承诺付款或保付;

l 承兑、承诺付款或保付电文真实有效。

代理福费廷的条件:

l 风险主体银行国家及银行风险为代理买断行接受;

l 代理买断行报价在银行可承受的范围内;

l 远期汇票或单据经开证/承兑/付款/保付行承兑、承诺付款或保付;

l 承兑、承诺付款或保付电文真实有效。

福费廷服务功能:

l 资金融通;

l 风险防范-卖断;

l 提前核销退税;

l 改善报表;

l 防范汇率风险。

7、国际保理

国际保理业务是指出口商在采用赊销(O/A)、承兑交单(D/A)等信用方式向进口商销售货物或提供服务时,由出口保理商和进口保理商共同提供的商业咨询调查、应收账款管理与催收、信用风险控制及贸易融资等综合金融服务。

出口保理的条件:

l 出口商资信及贸易结算记录良好;

l 出口商行业较适合操作保理;

l 出口货物符合国家规定并较适合操作保理;

l 以D/A或O/A方式结算;

l 获得进口保理商核定的进口商信用风险额度;

l 同意将应收帐款转让给银行。

出口保理服务功能:

l 坏账担保;

l 资金融通;

l 账款收取;

l 帐务管理;

l 改善报表。

8、出口信用保险融资

出口信用保险项下融资是指出口商在中国出口信用保险公司投保了出口信用险,发运货物后,将相关单据提交银行或应收账款权益转让给银行,并将保险赔款权益转让银行以后,由银行按票面金额扣除从融资日到预计收汇日的利息及有关费用,将净额预先支付出口商的一种短期融资方式。

出口信保融资的条件:

l 出口商资信及贸易结算记录良好;

l 出口商履约能力强;

l 出口商、银行及中信保三方签订《赔款转让协议》;

l 获得中信保核定的进口商信用风险额度;

l 履行信保保险项下义务并提交规定的单据和文件。

出口信保押汇服务功能:

l 坏账担保;

l 资金融通;

l 风险管理;

l 改善报表。

通过以上内容可以看出,贸易融资具有自偿性、短期性、时效性、风险低及高收益等特点。

爱华网

爱华网