作者:毛瀚民

中国平安可能接盘上海家化的消息愈演愈烈。 “有几个意向机构在谈,目前还在初级阶段。”12月13日,上海家化董事长葛文耀在电话里不愿透露更多的信息。 “现在我们真不清楚,这是上海市国资委牵头的,属于股东层面的事情,由股东和国资委决定。” 上海家化董事会 秘书冯珺对时代周报记者这样说。 中国平安集团新闻发言人盛瑞生12月13日则对时代周报记者说:“我这里没有更多的信息可以透露。”他对中国平安加入收购上海家化集团的传闻“不予置评”。 多位接受时代周报采访的人士均认为,上海国资委筹划上海家化集团的国资改革事宜,这给各路寻找产业投资方向的金融巨头带来巨大投资机会。 围猎或刚刚开始,鹿死谁手,难料。 60亿资产待嫁 上海国资改革的进程正在加速。 11月2日,上海市市长韩正在上海市市长国际企业家咨询会议第21次会议上明确指出,上海正在进行的国企重组改革将会引入外资以及民资,“要加强开放式市场化的重组力度”。 此后,上海市发改委根据市政府的要求,将公布上海产业发展的目录;上海市国资委也将会对外公布重组方向、重组项目以及一些企业名单。 “上海家化作为上海市国资委多次重组的老牌国企,市政府已明确提出要推动一般竞争性领域内国资的调整退出,家化所处的日化行业正是代表。” 一直关注上海家化的中邮证券资产管理部副总张伟对时代周报分析道。 12月6日,上海家化早间停牌,并于当日晚间发布公告称,家化集团按照上级精神正在筹划国资改革事宜。2010年半年报显示,家化集团目前持有上海家化38.16%股权,为后者第一大股东。 公开资料显示,被称为“中国日化行业第一品牌”的上海家化,旗下拥有六神、美加净、佰草集等众多知名品牌,市场潜力很大。 上海家化董事长葛文耀当晚曾介绍说,家化集团由于是处于竞争行业中的国有企业,肯定要改。改制目前刚刚启动,改革的路径有多种可选,包括国资彻底退出、多元化持股以及整体上市,究竟选哪个方向还需要由“上面”来定。 随后有媒体报道称,家化集团此次改革,上海国资系统可能打破传统,在本地国资企业之外引入股东,新股东可能是中国平安,并称收购价格可能在40元/股左右。 如以40元每股的收购价计算市值约为65.8亿元,这意味着家化集团资产将溢价接近50%。 “上海市政府方面打算将家化集团整体转让,价格区间在60亿元-80亿元。” 上海一家基金公司投资总监对时代周报记者透露。 家化集团母公司国盛集团网站显示,目前,家化集团已拥有包括上海家化在内的18个全资、控股和参股的二级公司,总资产逾40亿元。不过,在这些资产当中,属上海家化资产最为优质。按照上海家化停牌前的37.13元/股计,家化集团所持有的38.89%上海家化股权市值达59.97亿元。 目前,家化集团持有上海家化(600315.SH)38.89%股份,并拥有旅游、地产和医药等众多业务,然而由于种种原因,目前地产、旅游业务开发基本处于停滞状态,最优质的资产已全部装入上市公司中。 金融巨头围猎 张伟表示,家化集团是国盛集团旗下最优质的资产,可以获得更好的溢价。如果能够以60亿元-80亿元的价格转让,国盛可以更好地解决其他国资的财务状况。

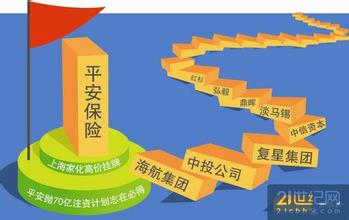

“目前还在各方洽谈定方案的阶段,价高者得。”家化家团一位内部人士12月13日告诉时代周报记者。 实际上,围绕上海家化集团资产的争夺战已经打响。 接近上海市国资委的消息人士告诉记者,“这是一个漫长的过程,上海市国资委的计划是将全资拥有的上海家化集团股权全盘转让。可能要到明年2月才正式挂牌。” 最终方案仍未确定,不过多个消息源显示,平安集团机会最大。 接近上海家化集团的消息人士称, 包括平安集团、鼎晖、中信资本、新加坡淡马锡在内的若干机构,都有接盘上海家化集团股权的意向,平安集团已经进入与上海家化集团进行意向性谈判阶段,但谈判仅限于高层之间。 12月8日,上海家化集团董事长葛文耀对媒体透露,上海市政府对改制已初步设立两大原则:“首先是民族品牌要在,不会卖给外资。”同时,葛文耀立下规矩:家化要一直立足上海发展。 事实上,葛文耀多次公开表示不愿意将抚养30年的“孩子”转让给他人,尤其是外资机构,他曾多次表示“把民族品牌卖给外资,我心有不甘”。 12月13日,平安集团一位内部人士对时代周报表示,“有媒体报道汇丰持有平安集团50%的股份,这是错误的,汇丰只持有平安16%点多。” 言下之意,中国平安并非是外资控股,吻合上海家化“不卖给外资的”规矩。 多位围观此事的分析人士称,平安集团入围的可能性较大。平安集团股东结构分散的金融机构,不会与上海市政府的改制原则有所冲突;此外,由于家化集团此前拥有上海家化(600315.SH)近40%的股权,因此全资收购家化集团之后,将间接持有上海家化相应股权,因此,不排除平安也有意向产业并购型基金的方向进行尝试。 资本布局由外转内 分析人士认为,相比鼎晖、中信资本、新加坡淡马锡在内的若干机构,平安集团此次接盘更靠谱。 “平安集团的公司架构三驾马车,保险、投资、银行,在产业投资这一块,平安经过投资富通巨亏这一役,已经将目标由外转向内了。”英大证券金融分析师邵子新对时代周报记者分析。 倘若平安入主,有两种可能性,一种可能是单独的股权投资,另一种可能性是平安在国内实业的战略布局。此前,平安已经投资了云南白药、许继电器等。 联系到平安此前在许继电器和云南白药上的出手,再到这次上海家化,不难发现,平安正在花大力气布局内需产业。 2008年3月,平安信托以9.6亿购得许继电气(000400)控股股东许继集团的100%股权,完成了在电气行业第一单投资。将许继集团揽入怀中,更早之前,平安信托通过一个信托产品筹集至少80亿元人民币,用于广州至武汉铁路客运专线项目;2007年,平安信托还投资23亿元入股山西太长、长晋、晋焦高速公路公司。 张伟认为,平安进入许继电气的模式是先收购许继集团的股份,间接获得许继电气控股,这次上海家化并购战,平安或者也可能出于这样的考虑。 “平安集团作为金融资本的代表,旗下的保险、银行、信托为其提供了大量闲置资本,这些资本要寻找出路,进行产业投资是最优选择。” 时代周报记者注意到,中国平安近几年除投资富通资本失利外,在许继电气、云南白药、房地产、医疗板块的投资布局收益都不错。 此前,中国人寿已挥舞资本大棒,大举投资。其最引人注目的是投资了渤海产业基金,之前,其更是先后入股了南方电网和广发银行。在最近的两会上。包括人保、合众人寿的相关人士也提出了保资做PE的类似提案。 今年10月,德勤在京发布的《中国私募股权投资信心调查》报告显示,消费行业是最当红的PE投资行业,原因是中国的经济正力图转向依靠内需拉动。紧随其后的是电力、能源以及采矿业,排在第三位的是生命医药行业。 对于已经先后布局医药和电力行业的平安来说,抢占消费行业又岂能落于人后? 如此来看,上海家化无疑是具有吸引力的。作为国内日化行业的龙头企业,上海家化以自行开发、生产和销售化妆品、个人保护用品以及洗涤类清洁用品为主营业务,是中国最早的民族化妆品企业。 从所处行业而言,我国的日化行业正处于成长期,具有巨大的发展潜力。有分析师认为未来5年内化妆品行业需求增速将保持12%或更高水平。上海家化目前占国内化妆品市场份额约1%,未来上海家化有望通过内生性增长和外延式收购兼并,分享比国内化妆品行业更高的成长。

爱华网

爱华网