笔者声明:“投资有风险,入市需谨慎”,笔者进行行业分析文章,纯属个人观点,仅供参考,投资者据此入市操作,风险自担。

一、产业发展概况

中国电力装机容量

继2009年4月份,我国电力装机容量突破8亿千瓦,2010年6月,我国电力装机容量突破了9亿千瓦,据笔者预测,2011年第三季度,我国装机容量将达到10亿千瓦。我国电力装机将加速增长,发电装机容量连续15年位居世界第二位。未来我国电力工业发展将进一步转变电力发展方式,加快结构调整。

中国电力需求预测

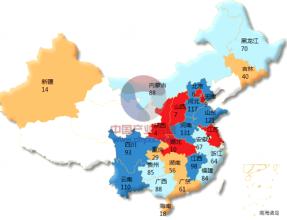

根据中国电力企业联合会发布的2010年前三季度全国电力供需与经济运行形势分析预测报告,今年年底到明年上半年,在保证电煤供应及来水正常的情况下,全国电力供需总体平衡。其中华北、华东地区电力供需总体平衡,西北、东北地区电力供需平衡有余。从电力需求看,2010年四季度,节能减排考核进入最后阶段,将进一步加快工业用电结构调整力度,重工业用电量进一步下滑,给全年电力预测-爱华网-带来更大的不确定性。综合考虑,预计四季度电量增长率较低,大部分省份的月度用电量增速将持续下降甚至出现负增长,全年全国全社会用电量4万亿千瓦时左右。2020年用电量7万亿千瓦时,人均用电量5000千瓦时。

二、产业发展政策

中国电力体制改革

我国电力体制改革分为三个阶段,第一阶段是政企分开,1998年撤销电力工业部,2002年成立电力监管委员会;第二阶段是厂网分开,国家电力公司进行拆分,发电领域竞争态势初步形成,上网价格、输配电价格、终端售电价格由政府监管;第三阶段是电价改革,反映资源稀缺程度、市场供求关系、环境成本的价格形成机制,逐步实现发电价格和售电价格由市场竞争形成、输配电价格由政府监管的市场体系。

中国电力投融政策

电力投融资政策,主要从金融机构或资本市场融资,目前银行贷款仍是融资来源的主要部分,外方和中方投资者均平等享受多样化的金融服务。其中在审批制度变革、市场主体变化、融资渠道改变、核准权限调整存在不确定性。

中国电力产业政策

现行的电力产业政策分为鼓励类、限制类和淘汰类三类。其中鼓励类包括核能发电、水力发电、可再生能源发电,以及单机600MW以上火电、单机300MW以上资源综合利用、500千伏交直流输变电。限制类包括单机容量300MW及以下常规燃煤机组。淘汰类包括单机200MW及以下火力发电机组。总体来说积极开发水电,优化建设煤电,加快建设核电,鼓励新能源和可再生能源发电。

中国电力价格政策

中国电力价格包括上网电价、输配电价和销售电价。对于不同的主体,价格不一,即使是同一个企业,都有不同的价格匹配相应的发电主体。例如风电、煤层气、生物质发电是政府指导价格、特许权招标定价;燃煤发电是标杆电价,遵循煤电联动机制;水电、核电一事一批,在保证还本付息合-爱华网-理的投资者回报基础测算报批;输配电价、销售电价由政府监管。

中国电力环保政策

国家出台强制性环保政策,如新建燃煤机组必须同步建设脱硫设施,对现有燃煤机组必须脱硫改造,降低小火电机组上网电价进行调整,实行节能调度,鼓励上大压小、热电联产,2010年前关停小火电5000万千瓦以上。

三、产业投资机会

电力市场正在发育之中,发电环节已基本实现主体多元化,初步形成竞争格局。中国政府鼓励多种经济成份进入能源领域,已形成了规范、透明、易于执行的准入政策。到2020年投资总额将达到6万亿元,投资方式可包括股权投资、项目贷款、技术换市场、特许权(BOT、BT、BOO)等。其中火电15000亿元,核电5000亿元,水电等新能源25000亿元,电网15000亿元。核电站建设规模:到2020年,装机容量4000万千瓦,1800万千瓦在建,中国成为国际核电设备商的主战场。外商投资机会将放眼水电等可再生能源,适合成为中长期资本增值的战略投资者。

四、投资风险分析

中长期来说,中国经济总体保持平稳较快发展,电力产业目标市场广,投资风险较小;短期来说,随着经济结构调整,GDP增速可能适度回落,电力供需将进入潜在暂时过剩阶段,局部地区甚至出现电力富余,投资收益存在波动。市场经营风险包括:原料供应、经营结构及竞争加剧。政府出台了脱硫电价和煤电联动政策,保证合理盈利水平,建议向上游产业链延伸进行一体化经营、重组、并购。

爱华网

爱华网