中钢收购澳大利亚中西部公司,五矿集团收购澳锌矿公司,华菱钢铁[4.20 0.72%]收购FMG股权,中金岭南[15.43 -0.58%]收购PEM公司,兖州煤业[17.25 0.35%]收购菲利克斯能源公司,中铝195亿美元注资力拓正在进行……

根据汤森路透的数据,近来中国企业海外并购高潮迭起,仅今年前两个月就已有22起,涉及金额218亿美元,居全球第二,较去年同期上升40%,达历史最高水平。

中国对各种原材料的旺盛需求,并没有因为全球性经济衰退而改变,一波中国抄底海外资源的浪潮正在卷来。

国际货币基金组织(IMF)最新的《世界经济展望》报告称,2009年全球经济将出现自“二战”以来的首度负增长,而中国经济则在全球经济阴霾中发出唯一的亮光。中国经济的发展,必然要求对全球资源进行重新配置,全球资源流向西方的大格局正在悄然生变。

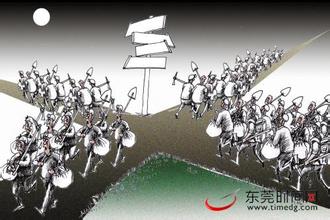

在中国谋划新的全球资源配置格局战略下,中国企业海外并购作战“第一波”指向了澳大利亚。

向南,向南

中国铝业[9.62 -0.52%]入股力拓账面亏损近25亿美元,丝毫没有减缓中国企业并购海外资源的急切步伐。

2009年4月21日,中国华菱钢铁集团有限责任公司(简称华菱)以12.718亿澳元收购澳大利亚第三大铁矿石生产商FMG金属集团的协议获批,华菱获得了1000万吨铁矿石保证供给的承诺和第二大股东的位置。

与外界热炒的中铝海外收购相比,2008年,众多中国公司还对外进行了规模相对较小的海外收购,包括中钢集团以13亿美元价格对澳大利亚铁矿勘探机构中西部有限公司实施的强势收购,中冶集团以3.73亿美元的价格对澳大利亚Cape Lambert铁矿开采项目实施的收购,以及金川镍矿以2.11亿美元的价格对加拿大Tyler Resources 实施的收购。

上市公司也成为海外资源收购的主力之一,紫金矿业[6.26 -0.63%](601899)连续在国外展开了三次收购行动,中金岭南(000060)也拿下了澳大利亚的PEM公司。中金黄金[34.55 -1.45%](600489)以2.06亿美元收获加拿大上市公司金山矿业。

IMF在次日发布的《世界经济展望》中表示,2009年中国的经济增长率将冠盖全球,较高的经济增长和新一轮经济刺激政策,使中国对金属资源的需求预期增大。

安永的全球金属与矿业交易报告显示,中国的经济刺激计划有超过70%的资金集中投入到与金属相关的基建中,这正是中国企业集体大规模海外并购的注解。

而中国企业在遂行全球找矿的战略中,几乎不约而同地将海外资源并购目标指向遥远的南半球—澳大利亚。

数据显示,中国企业跨境收购的主要领域为自然资源,收购金额 比重占到所有领域的97%,而资金流向也非常集中,90%的并购资金一路南下,跨越大洋,落在了澳大利亚。

商务部鼓励抄底

“现在肯定是战略布局的机会。”跟一年前相比,接受记者采访的多位专家和企业家的观点发生了明显的改变。

中国华能集团公司总经理曹培玺透露:“我们正在加大走出去的力度。在当前金融形势出现了较大变化的形势下,我们会寻找时机、抓住机遇,做好走出去的战略工作。”

商务部近日公布了《境外投资管理办法》,充分显示了政府的意图。与1月份的征求意见稿相比,《办法》中删除了“房地产开发类境外投资”及“商品城类境外投资”,保留了“能源、矿产类境外投资”,资源型资产的海外“抄底”意图凸显无余。商务部之所以要鼓励大企业到海外“抄底”资源型资产,除了中国对资源依然存在强大的刚性需求,更出于化解金融危机下2万亿美元外储潜藏风险的考虑。

国资委也表示,未来3年,国家将鼓励企业开展海外资源开发和并购,对重大境外能源投资项目予以贷款贴息、优惠贷款和提高财政注资比例等支持政策,同时中国政府正在研究从外汇储备中提取一定比例,设立海外能源勘探开发专项基金,用于支持石油企业获取海外资源。

矿业并购额飙升9倍

事实上,从公开数据看,2008年,中国公司在境内外完成的采矿与金属交易数量达89 个,其中38个国内收购项目,9个对内收购项目,42个对外收购项目,总交易额达238亿美元,比2007年提高了914%

中国企业海外并购的机遇,来自海外资源型企业的财务危机。安永报告称,2008年下半年资本市场的不景气,极大抑制了采矿与金属公司的IPO规模,年末动荡的环球资本市场与非常低企业估值使许多矿产企业失去了融资渠道。

2008年金属和采矿业仅有117次IPO,融资124亿美元,而2007年有280次IPO,融资214亿美元。安永中国能源、化工及公用事业主管合伙人吴国强说,2008年人民币走强,为打算开拓海外投资的中国公司创造了机遇。中国政府现在一直鼓励中国企业寻找海外投资的机会,预计今后中国企业会成为目前环境下积极的买家,随着最近采矿与金属公司市值的滑落,手头有现金的中国企业会发现价格很有吸引力,在风险较低的加拿大和澳大利亚市场,出现了难逢的收购机会。

不过,安永(中国)企业咨询公司董事总经理蔡琳也认为,从长期来看,价格并不是促使交易成功的唯一因素,收购之后如何进行整合,是确保交易能达到既定目标的关键。

国资委规划发展局局长王晓齐此前曾表示,当前进行境外资源并购,更应该重视国际资源定价权,中国当前的境外资源并购可以吸取日本经验,既要有投资实体,通过投资的收益,对冲掉价格波动造成的风险,又要建立长期的合同,规避价格波动,锁定风险。研究中国在国际矿产资源中的定价权,还应该加强产业和金融的结合,单靠企业的力量,不足以在国际市场上获得定价权。

爱华网

爱华网