你知道P2P银行存管和银行托管是什么吗?下面爱华网小编为大家介绍一下P2P银行存管和银行托管,希望对你有帮助。

传统金融学存管与托管定义从传统金融学的定义来看:资金托管模式下托管方有着监控资金流向的义务,根据指令进行交易,且定时发布托管报告证明资金未被挪用;而资金存管是指存管方仅为平台开设专户,平台可自由挪用专户中的资金,这样投资者在平台中的资金就得不到任何的保障了。

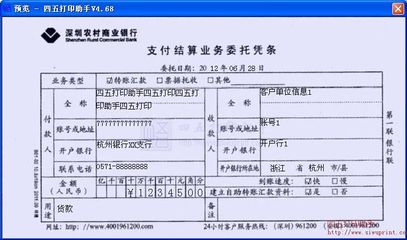

银行存管与银行托管的区别而现在所谈的银行资金存管与传统金融学定义的资金存管有很大的区别,随着P2P行业在国内的崛起,P2P平台的银行资金存管的业务应运而生,而这种银行资金存管模式必须包含以下两点:1)出借人与借款人均须在平台的合作银行开立个人账户;2)银行按照存管协议约定的指令进行资金划转,实现出借人和借款人之间点对点直接流动资金。从而实现用户资金与平台分隔开来。

银行托管是银行作为第三方,依据法律法规和托管合同规定,代表资产所有人的利益,从事托管资产保管、办理托管资产名下资金清算。进行托管资产会计核算与估值,监管管理人投资运作,以确保资产委托利益,并收取托管费的一项中间业务。

为什么P2P监管意见中只提存管而没有托管?一、P2P托管有难度

P2P银行托管就意味着银行需要对P2P平台借款人和项目进行监管,就目前国内的征信体制而言,这个明显很难实现。在银行自身的贷款业务中,银行可以确认借款人的真实身份,并严格审查借款人一系列相关资料,信用信息,固定资产抵押等来降低坏账率,却无法对借款资金用途进行持续的追踪。如果要银行肩负审核P2P借款人的责任,他们的意愿很低,因为P2P常见的几类借款人,都是借款条件达不到银行贷款条件的人。

再者,银行要实现托管的系统技术建设上,要实现P2P资金托管,银行必须专门重新打造一套系统,所付出的时间和金钱、经历成本都是很高的。

二、银行对P2P托管业务持谨慎态度

银行与P2P合作托管业务,需要担负的责任很大,合作就代表需要搭上银行自家的声誉,近年来国内P2P非法集资、跑路的负面新闻不断,就连美国最大的P2P平台lending club也在2016年陷入了资金池风波中,P2P银行托管让银行背负的风险太大。之前有声音提出,央行改动一字,就是为了给银行留下撇清责任的后路,也为后续实践操作预留足够的解释空间。

这就是为什么P2P监管意见中只提到存管而没有提到托管的原因。

看了“P2P银行存管和银行托管的区别是什么”的人还看了:

爱华网

爱华网