高频交易算法 高频交易都有哪些著名的算法?

首先一个高频交易算法必须要对市场微结构有非常细致的认识。

交易所向所有的交易所成员发送的市场数据有很多类型,但大体上分成两类:

介绍的冰山算法里所用的订单簿模型,属于价位订单簿(level-based order book),也就是说,你从市场订单里,可以看到每个价位总的订单量,但看不到具体有多少个订单。这样做的交易所有不少,其中最有名的是芝加哥商品交易所(CME)。

借用董哥一张图。

这样的市场数据里,你不知道每个价位上究竟有多少订单,只知道总体的订单量。

另外一种市场数据是显示订单的订单簿(order-based order book,实在不知道怎么翻译了)

这种市场数据里,每个交易成员都能看到每个价位上有多少订单,每个订单的大小是多少。这种市场数据里,每个交易成员都能看到每个价位上有多少订单,每个订单的大小是多少。

同时很重要的一点,通过配对交易所回执里的ID和市场数据里的ID,也能在市场数据里看到自己下的订单。最大的作用就是做成交预测:当你看到市场数据里自己的订单消失了,即使还没收到交易所的成交回执,你也知道这个订单成交了,并且可以第一时间干该干的事情。要知道,几十毫秒(甚至微秒)的差别就能决定一次交易的盈利。

大前提说完了。下面开始介绍具体的策略。

在08年之后,合法的高频交易其实大部分只是两类策略:

做市:在单一品种上(比如个股)提供流动性,赚取买卖价差套利:在多个品种上寻找短期的定价偏离

------------------------------------------------------------------------------

没想到大家这么热情,两天时间就过百赞了。那我就继续更新了,哈哈。

评论里明显有同行,对交易所的数据协议研究很深,毕竟对于高频交易程序来说这是最重要的数据源。答主我也只是略懂一二,有不准确之处还请指教。

在这里我会给大家做一个基本的介绍,但想真正拿这些方法赚钱,那估计你会发现实操里的坑不要太多。这也是这一行竞争逐渐激烈,并且竞争演变成军备竞赛的原因。你在刘易斯的《闪电小子》这本书里看到的大部分已经不符合现实,但是其中『为了几微妙缩短延迟,铺设笔直的光纤』这种事情仍然在发生,而且现在连横跨大洋的微波网络都已经普及,FPGA也是业内公开的秘密,大家都在为了节约那几个微秒甚至纳秒不惜代价。

首先是做市。做市是个历史悠久的策略,其实在高频交易尚未出现,甚至在交易所还是这样的时候就已经出现了。

做市商的工作就是提供流动性:具体来说,做市商同时挂买单和卖单,赚取其中的差价。

为什么需要有做市商呢?因为有人想买,有人想卖,但是他们不一定同时出现,也不一定愿意等自然的对手方出现,所以他们愿意支付一定的钱和做市商做对手方,做市商就赚这么一点差价。

先来看最单纯的个股做市:

假设某股票现在的order book是这样的:

那么现在的价格是9.7/10.1。一个图森破的做市商(不考虑其他风险)会在尽可能靠里面的价位挂单:

于是最好的买价和最好的卖价都被这个做市商占领了。于是最好的买价和最好的卖价都被这个做市商占领了。

这样如果有人想立刻买(下市价单,或者下限价单,限价在卖一),做市商的单子是第一个成交的,成交之后做市商就有了仓位。如果股价维持不变,迟早会有人想卖,于是做市商挂在买一的单子也会成交,平仓之后净赚1块钱,扣除手续费清算费各种费之后之后怎么也能剩个5毛吧。

没错,和那种一下子就豪掷千万的对冲基金不一样,做市商就是一小本生意,每次赚点小钱。

估计你也发现了,这里的大前提就是『如果股价在做市商持仓期间维持不变』,还有很多小前提(手续费够低,做市竞争不激烈,没庄家操纵股价)。

然而这很明显不是现实的情况。很多时候在你的第一个订单成交,有了仓位还没平仓的时候,市场就急转直下,朝着对你不利的方向走去,这时候大部分做市商会平仓止损,亏一点小钱。这样的做市策略最喜欢的平稳的市场,活跃但价格稳定(活跃怎么价格稳定呢?),最讨厌的就是一个大单一下子吃掉几个价位(甚至几十个价位),仓位全砸在手里了。一般市场消息发布的时候这种策略都会关掉或者调成保守,但有时候市场突发重大消息,或者外汇又出什么事情了,某个推特又大嘴了,导致价格异动,那十有八九是会亏的,而且赚一亏十。

做市商的盈利,大部分是来自于规模化,一个策略可以在几千个个股上跑,每支股票一天赚几百块,以及自动化的风控和止损策略,还有很重要的一点就是交易所提供的返佣和报价补贴(毕竟交易所也希望自己的品种流动性更好)。

衍生品的做市就是完全不同的逻辑了,因为仓位是可以被部分对冲或者完美对冲的,因此可以锁定利润,所以这就包括在我们接下来要介绍的『套利』策略。

套利,其实字典里已经给了完美的解释:

the simultaneous buying and selling of securities, currency, or commodities in different markets or in derivative forms in order to take advantage of differing prices for the same asset.

同时买卖高度相关的品种,并且从『理论上价格应该一样,但是现在市场上价格不一样』的品种里获利。一般来说,在两种品种之间套利,两种品种的价格遵循简单的线性关系,其理论价差可能来源于手续费/基差/利率等一些因素。当现实的价差偏离理论价差,你就可以买卖价差(同时买卖两种品种)建仓了。

这里也分两种情况:

相关品种的套利 (Correlated Assets Arbitrage)可替代的品种的套利 (Fungible Assets Arbitrage)相关品种套利:比如期货的不同交割月的合约之间的套利,上海金和伦敦金的套利,等等。但最重要的是,两种品种并不是同一个东西,并不能简单抵消彼此,所以其实本质上相当于量化里的统计套利,并不能保证盈利,可能会积累巨大的价差头寸。

可替代品种套利:比如个股和其存托凭证之间,股指期货大合约和小合约之间,ETF和其成分股/成分资产之间。这样的两个品种之间是可以相互转化的,比如存托凭证可以让发行的银行转化成普通股,不同交易所发行的股票可以转移股票位置(depot switch),ETF可以让发行机构申赎成其成分,或者按净值赎回现金,期货可以在『交割价交易』市场上以交割价买入卖出,等等。这样就可以在发现套利机会的时候就锁定利润,因为在两种品种上积累的头寸可以互相抵消。

越高频的策略,其本质上就越简单,就越需要低延迟的下单和市场数据,越需要巨量的IT投资,其盈利模式也更多的偏向规模化,这就是为什么高频交易公司总是赢家通吃,很多小公司最后做不下去就关了,或者是转向量化交易了。

期权做市则是另外一个市场了,因为期权的非线性特征和做市商主导的市场,对于速度的要求可能没有其他品种那么高,更多的需要数学知识和复杂策略等,同样的品种还有流动性很差的ETF(比如其成分不在公开市场上交易),和『在交易时间时,其成分不在交易时间』的衍生品,比如港股在美国的ETF。还有一些场外衍生品或者语音报价的OTC产品,其盈利模式又不一样了。

答主也并非这个领域的专家,请大家多多指教。 2/2 首页 上一页 1 2

更多阅读

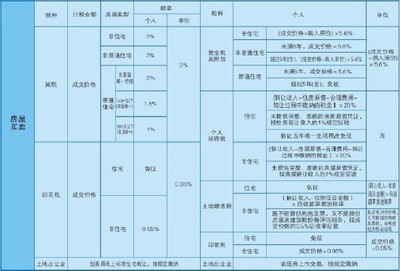

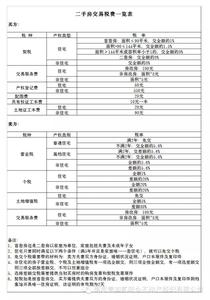

二手房交易税费有哪些? 2016年二手房交易税费

2014-04-06中国房地产协会核心内容:2014二手房交易税费有哪些?二手房交易税费包括营业税、个人所得税、土地增值税、印花税、城建税、教育附加税、地方附加税、契税。其中,营业税、城建税、教育附加、地方教育附加税,合计税率为5.55%;对

每笔成交量怎么看 每笔交易都要与战略相符 变革流程实现制胜并购

企业并购规模已出现下降,但并购速度的加快,仍要求企业对流程和组织进行重大变革。麦肯锡洛杉矶分公司董事Robert Uhlaner和麦肯锡波士顿分公司董事Andy West提供了成功企业的做法:它们能够通过遵循一系列原则,更轻松、更有成效地作

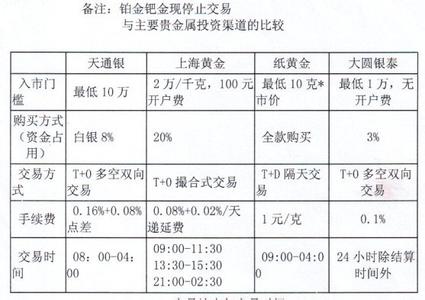

白银现货交易市场 现货白银交易市场有哪些类型

现货白银交易市场有哪些类型――简介现货白银,又称伦敦银,是一种是利用资金杠杆原理进行的一种合约式买卖。它不像我们通常所说的一手交钱一手交货,而是要求在交易成交后1――2个工作日内完成交割手续,但有些投资者并不在交易后进行白银

完美国际寻宝指定交易 完美国际寻宝网装备怎么交易(有图)

《完美国际》“寻宝网”使用指南今天,“寻宝网”虚拟物品交易平台正式登陆《完美世界国际版》所有服务器。玩家能够在游戏中安全、方便的进行虚拟物品交易。“寻宝网”交易平台采用“游戏内嵌”形式,使玩家的每一笔交易都能与游戏内

广州市二手房交易税费 2016广州市二手房交易税费有哪些

二手房交易过程中买方和卖方都需要承担的不同的税费,二手房交易中征收交易税的本意是为了限制买卖交易,抑制房地产产业过热。结果是增加了买房人的购房负担,也增加了国家的税收收入。实际交易中,卖家无一例外的将税费转嫁到买

爱华网

爱华网