陈达

我们可能见过许多关于如何配置美元资产的文章,几乎面面俱到也非常有价值,但我认为在授人以渔之前,应该先让人明白为何要渔:到底为啥我吃饱了撑的要去配置海外尤其是发达国家的权益型资产(说白了就是为啥要买美股)?到底好处在哪里?

当然我们对话的逻辑起点是资产配置,而不是一夜暴富;科学地合理地配置海外资产——尤其是海外权益型资产——肯定不会是一句芝麻开门的财富呓语,但或许可以改变你资产配置的观念一隅。

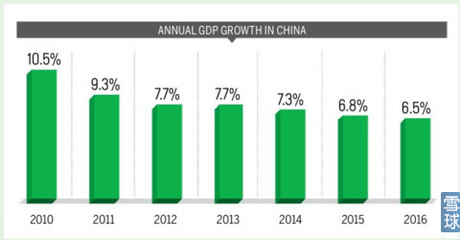

对于资产出海去投资发达国家的股市,很多人可能最不理解的就是,为什么我要将一部分押注在一个GDP 增速为7%的经济体的权益资产,转而押注在一个GDP增速不到3%的经济体上,然后白白葬送其中 4%的“预期收益”?

事情是这样的。

2006年11月初,沪深300指数1500点,2016年11月初,3350点,年复合增长率8.4%,沪深300股息率为2%;2007年1月初(找不到更早数据),中证500指数1880点,2016年11月初,6482点,年复合增长率13%,股息率为0.69% 。

作为对比,2006年11月初,标普500指数1380点,2016年11月初,标普指数2085点,年复合增长率4.2%,股息率也为2%。

可能乍一看并没有什么不堪,我大A股以两倍的优势秒杀美帝标普,威武雄壮光荣豪迈。但是如果考虑到,2006年中国GDP 2.73万亿美元,2015年10.9万亿美元 (数据来源于世界银行),年复合增长为16.6%;但2006年美国GDP 13.86万亿美元,2015年17.95万亿美元,年复合增长率仅仅2.6%。我们会发现股市的表现跟GDP的增长好像不是一回事耶。

先锋基金的一个调研报告将某些市场的股市表现与该股市所处的经济体的真实人均GDP增长进行了回归分析,横轴是人均真实GDP增长率,纵轴是股市复合回报。如果我们关于“GDP高增长会带来股市的高回报”的正相关性假设(hypothesis)能成立,我们会看到大多数的样本应该分布在左下至右上的条形区域里,但是如下图所示,这个假设好像破产了。

R2 (拟合优度,y的变异中有多少百分比可以由x来解释)等于 0.04,相关性弱成渣渣。而其线性回归的斜率事实上是一个负数,也就是说人均真实GDP增长率与股市复合回报之间弱弱地呈现负相关。比如日本在这百年内经济增长可以傲睨一世,但是股市表现能被澳洲、南非等土路子鄙视死。又比如大家可以看日不落大英帝国,虽然经济增长上苟延残喘,但股市表现居然不弱。

不只是发达市场,对新兴市场的研究也显示两者相关性微乎其微。

所以放弃高增长经济体的股市不投,去投低增长经济体的股市,并没有像看起来的那么失去理智。因为经济体是高增长还是低增长,居然与其股市回报无关。几十年的老三观惨遭颠覆。

我们的老熟人 Jeremy Siegel 教授曾经尝试解释这一令人费解的现象,他说,这事吧,有可能是因为对于经济的预期增长已经计算入资产(股票)价格之中,以至于高增长的经济体股市资产泡沫较肥厚,从而降低了未来的收益。大师的话我们就姑且听下。

我个人比较同意另一种解释:发达国家公司的利润,其中一大部分就来源于新兴国家的经济增长。你耐克在福建搞出一双鞋,这双鞋是要结结实实计入GDP的,莆田的GDP是增长了,结果利润都被耐克赚走。大家都知道公司的股价最终是要由其盈利能力决定的,所以你新兴国家的经济增长,一大部分都让渡给跨国公司做了嫁衣,结果导致发达国家的权益资产价格上涨。

所以你认为你买了A股就是赌了国运、就能分到那一杯中国经济牛逼到飞起的羹,但其实大肉最后都给鬼佬们叼走,全都体现在了美股欧股日股甚至港股的牛市上面。这犬牙交错眼花缭乱风谲云诡扑朔迷离的因果链,要到哪里说理去。

所以出海投资其实并没有为你牺牲掉国内的高增长;但是如果你只坚守围城、闭关锁国、只打算抱定A股资产,那反而会错过一部分国内增长的甜头。而且,还有那么些个纯国内的土著企业,雇的是国内搬砖爷们的人、赚的是国内败家娘们的钱,但它们居然有脸跑去美国上市,这部分的增长,你资金不出国的话,也就都错过了。

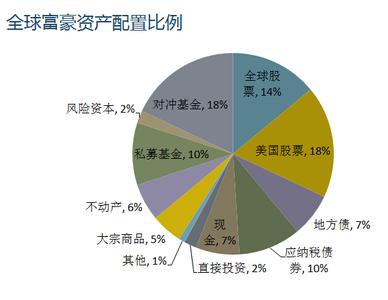

说回到资产配置,我们先排除掉房地产,只看证券类资产的配置。非衍生品类的证券资产一般也就那么几种,可以粗分:股票和固定收益;也可以细分:发达市场股票、新兴市场股票、房地产信托基金、绝对收益投资、杠杆收购投资、风险投资、自然资源(MLP之类)、国债政府债、公司债券、定存(CD)等等,当然还有现金和现金等价物(commercial paper、短期国债、外汇之类)说穿了本质上也是一种证券。

这里我们将发达市场股票与新兴市场股票单独区分出来,是因为大量研究表明两者有硕大的差异性,体现在波动性上更体现在投资表现上,两者的相关性较弱,有点像在一个股票的投资组合里价值股与成长股表现出不同的性质一样。

我之前提到过现代金融理论的开山老祖 Harry Markowitz 说,资产多样化(diversification)是经济学中唯一的免费午餐(在不改变资产风险的情况下提高收益,至于为啥我就不详解了,可以参考我写David Swensen的那篇陋文)。那如果你相信多样化理论的话,你肯定不会把100%的可投资资产都押在自然资源上,同理你也一定不会把100%的资产都投在风投上(太凶),同理你也一定不会把100%的资产都投在定期存单上(太怂)。

那同理你是不是也不应该把100%的可投资资产都押注在新兴市场股票上呢?但是如果仅仅配置A股而不出海的话,那么除了房产与现金以外,你的证券类资产组合可能接近100%都在“新兴市场股票”这个单一类别上,就如同你的股票池子里清一色全是成长股一样。当然风险偏好并不是一个是非问题而是一个选择问题,某些人就爱清一色就爱把把梭,我对此并无意见——但这就白白牺牲了多样化这个免费午餐,而且让你的权益资产将承受与回报不匹配的波动。

有人可能会提到,巴菲特说啦多样化是保护无知者滴,对于有知者而言多样化就是扯淡。很多人也因为巴菲特而拒绝多样化,坚持集中持股,狂坐电梯而乐此不疲。但是有两点需要注意:1. 巴菲特虽然不承认自己多样化,但是他却非常建议你多样化,他不止一次地谆谆教导我们要投资指数基金;2. 巴菲特虽然不承认自己多样化,但是伯克希尔仍然还是无可救药地多样了,她拥有六十多家非上市公司(几乎皆为100%控股)以及近五十家上市公司的股票。巴菲特持有的公司遍及世界,而且更重要的是,巴菲特绝大多数资产是在发达国家股市里。如果你想效法巴菲特,那就更没有理由不出海了。

巴菲特不止一次地表示过他最大的好运气就是出生在美国并且投资于美国公司;他也认为繁荣的金融市场与到位的制度建设是美国市场能够成功的关键。我并不是对国内的金融市场有任何微词,但一切制度的发育都需要时间的沉淀,老美一开始也没少走弯路;但巴菲特他老人家横空出世之时梧桐树协议(Buttonwood Agreement)已经签订一百五十多年,他彻底享受了这个相对健全而繁荣的体系,而他的胜利其实也就是发达市场的胜利。

这个思路就此打住,不然再写下去我要被人骂美分了。

最后谈谈出海的困境吧,毕竟干个啥事都有成本。有人说资产 XXX 以下就没必要配置海外资产,我个人表示反对,因为如果多样化对于1000万有意义,那么对于1000块应该也是有意义的,因为多样化的本质是不改变风险的情况下增加收益,其本质是所谓的免费午餐。难道我穷我就不能吃免费午餐了?但只有一种情况下我们需要去考虑资产的多寡,就是涉及到成本问题。如果我配置1000万海外资产要额外花费10万成本,而我配置100万海外资产也要花10万,那么我倒是可以得出“XXX以下就没有必要配置了”的结论。

但是所幸的事,资金出海的成本并不高。你需要做的事,就是找那个啥证券开一个美股账户,然后花个几十美金把钱汇到你的美股账户上;有些券商如果提供网上转账可能连电汇费都省了。除此之外其他的花费无非就是花一点佣金,这些都是蝇头小钱,哪怕你的资金只有一万刀,这些花费都不足以让你的海外配置窘迫到“没有必要”的地步。

当然除了货币成本以外,我们还要考虑脑力和心理成本。很多人说我这又不会英语也不知道买啥我也懒得研究啊,另一些人说美股地雷多啊芒格说了如果我知道我死在哪里我就不会去那里,再有一些人说省省吧你连A股的韭菜都割不到你还跑去美国与华尔街的机构大战三百回合?

我觉得这些说法都是有道理的,都是人之常情,但是思路有些歪了,因为这些统统都是“选股”的思路。我之前写到的斯文生投资思想,里面说到决定投资回报最重要的因素其实是资产配置。你如果买了某只股票触雷了导致你组合的整体收益痛不欲生,这其实不是你选股出了问题,而是资产配置出了问题:你把过大的一部分资产配置在了潜在的雷股上。

所以我们要选择一条正确的资产配置之路,而对于大多数人而言,配置指数基金往往比较正确。通过指数投资,灭掉华尔街精英机构其实并不是痴人说梦。而选择指数基金的难度,要比选择个股小掉很多。

(延伸阅读:

为什么要美股投资要考虑指数基金:

为什么资产配置非常重要: )

美股市场虽然很陌生,虽然吃人不吐骨,虽然冷不丁地会有地雷过来爆你一下菊(比如今天早上的陌陌啊凡利亚啊等等,真的是太次刺激了),但总是会有一些闲的蛋疼的人,比如鄙人我,为您写一点文章,变着花样介绍一下诸如破产股啊杠杆ETF啊不靠谱中概啊等等坑货,尽可能地让您知道雷在哪里。希望这也能为您的出海投资降低一些难度。当然,最能为您降低难度的还是进行定投式的指数基金投资。

当然我也不是专职扫雷兵,自己难免也会触雷:比如今天洒家就被凡利亚炸了个肥臀开花,但是我仍然可以捂着屁股笑对人生,为什么?因为一天暴跌20%的凡利亚对我的资产组合无非就是个1%的影响,这时候资产多样化的防护盾就刷出存在感了。只要你有科学合理的资产配置,一颗雷两颗雷的并不会对你的整体组合有啥太致命的打击。

固然有成本有难度,但是我认为瑕不掩瑜,出海仍然益处多多。所以我建议您一定要严肃考虑一下配置海外资产的问题,无论您有多少钱。

本文行文仓莽,如有不足之处,还请各位海涵斧正。

转载我是欢迎的,但请您署名陈达,在此谢过。 3/3 首页 上一页 1 2 3

爱华网

爱华网